Credit Manager : quel est son rôle et les outils à sa disposition ?

Dans la sortie de la crise économique du Covid-19, les entreprises redoublent d’efforts pour contrôler leurs risques financiers. En cette période cruciale, les Credit Manager émergent comme des acteurs clés dans cette gestion prudente. Leur rôle central et les outils qu’ils utilisent deviennent essentiels pour garantir la stabilité financière et la croissance durable des entreprises. Creusons un petit peu plus ce métier et ses spécificités.

Le rôle du Credit Manager

Le Credit Manager est responsable de gérer les risques liés au crédit au sein d’une entreprise, en évaluant la solvabilité des clients, en définissant les politiques de crédit et de recouvrement, et en supervisant les paiements et les litiges. Son rôle consiste à garantir la stabilité financière de l’entreprise en minimisant les pertes dues aux impayés et en optimisant les flux de trésorerie.

Nous pouvons donc mettre en lumière 3 grands axes qui définissent ce rôle de façon plus précise.

Analyser la solvabilité des clients

Le credit manager veille donc à l’encaissement efficace des ventes et fait en sorte de l’optimiser de façon continue. Sa mission première est de garantir la sécurité des transactions afin de minimiser les retards et défauts de paiement. Il a aussi pour rôle d’anticiper les paiements. Il évalue ainsi la solvabilité des clients en analysant leur santé financière et leurs antécédents de paiement par exemple. Ces données orientent la négociation commerciale, la détermination des limites de crédit acceptables, le choix des modalités de paiement, et l’intégration de clauses spécifiques dans les contrats. Toutes ces actions visent à accélérer les encaissements.

Optimisation des encaissements et gestion des litiges

En parallèle, le credit manager a aussi un rôle de supervision de l’encaissement des paiements. Il collabore ainsi avec les services comptables et parfois les services commerciaux. En cas de retard ou d’impayé, c’est lui qui met en place des actions de relance et propose des ajustements des conditions de paiement. En cas de contentieux significatif, il peut lancer et suivre le recouvrement judiciaire des créances.

Collaboration stratégique avec les autres services

Le métier de credit manager existe surtout au sein de grandes entreprises et il est généralement rattaché à la direction financière ou générale. Son travail est étroitement lié aux services comptables et commerciaux. Cela implique aussi des interactions régulières avec les clients. Le credit manager a donc pour rôle d’être ce lien entre les services comptables, le client et les services commerciaux. Il facilite tous les échanges et permet une optimisation des processus en interne. Son but est de trouver l’équilibre parfait entre les objectifs de vente et la santé financière. En fonction des KPIs qu’il met en place et qu’il suit, il élabore la politique de crédit et de relance, définit les délais de paiement consentis aux clients et participe à la rédaction des contrats.

Les missions du Credit Manager

En termes de missions quotidiennes, nous pouvons les synthétiser en quelques mots:

- Analyse des profils clients, évaluation de leur solvabilité et historique de paiement;

- Définition et mise en place de politiques de crédit adaptées;

- Gestion des procédures de paiement et de recouvrement, ainsi que le suivi des impayés, encours et créances;

- Supervision de la rédaction des contrats;

- Coordination entre les différents équipes internes et surtout les équipes Commerciales, Comptabilité et Finance;

- Gestion proactive des litiges pour minimiser les risques financiers.

Les missions du Credit Manager sont ainsi diverses et transversales. Il est donc amené à utiliser plusieurs logiciels dans une même “journée type”, d’où notre prochaine partie sur ce sujet.

Quels outils pour un Credit Manager ?

Même si Excel reste bien souvent trop utilisé dans les entreprises, les Credit Managers s’aident de plus en plus d’outils pour faciliter leurs fonctions et optimiser la gestion du crédit. Voici quelques-uns des outils les plus couramment utilisés :

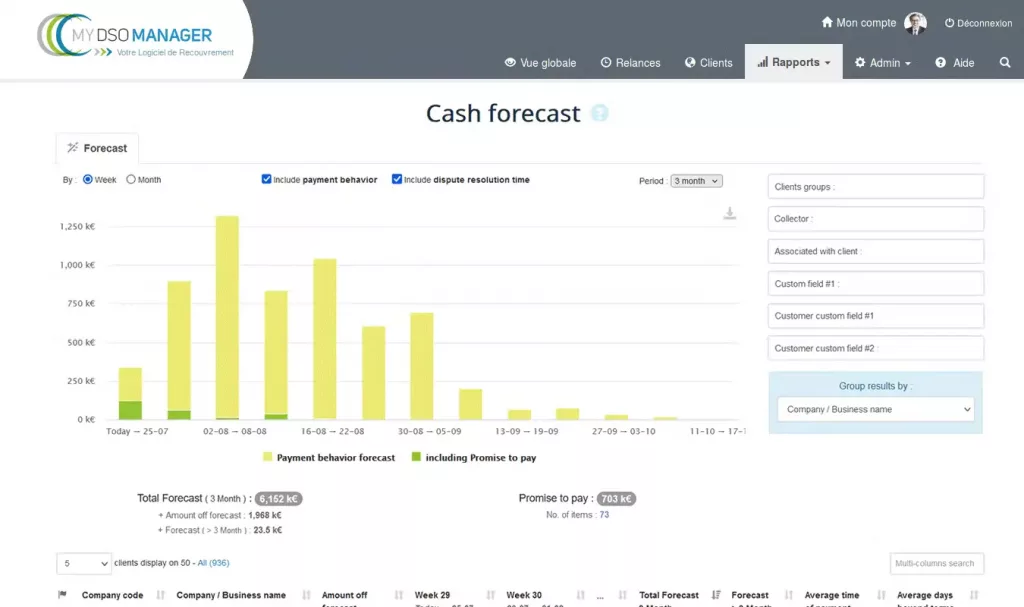

- Logiciels de gestion de crédit : Ces logiciels fournissent des fonctionnalités spécifiquement conçues pour gérer les politiques de crédit, suivre les paiements et les encaissements, évaluer la solvabilité des clients, et gérer les litiges. My DSO Manager est par exemple une solution française leader sur le marché.

💡 Découvrez comment My DSO Manager fonctionne concrètement une fois intégré par Avizo.

- Systèmes ERP (Enterprise Resource Planning) : Les systèmes ERP intègrent aussi parfois des modules de gestion financière. Ils peuvent inclure des fonctionnalités de gestion de crédit, telles que la gestion des comptes clients, des encours, et des flux de trésorerie. Cela va dépendre fortement des entreprises et des paramétrages effectués sur leurs ERP. La plupart des logiciels de gestion de crédit comme My DSO Manager s’intègrent aujourd’hui aux ERP.

- Logiciels de scoring et surveillance de crédit : Ces outils utilisent des modèles statistiques pour évaluer le risque de crédit associé à chaque client, ce qui aide les Credit Manager à prendre des décisions basées sur de la Data pour l’extension du crédit ou la fixation de limites. Sur le marché américain, une des solutions les plus connues est The Mortgage Office.

- Plateformes de gestion des paiements et des recouvrements : Ces plateformes offrent des fonctionnalités pour automatiser les processus de paiement, envoyer des rappels de paiement aux clients en retard, et gérer le risque client. Ce sont des solutions un peu plus globales mais qui peuvent offrir des fonctionnalités pertinentes pour la gestion du risque. On peut citer l’exemple de Kyriba par exemple et sa solution de Cash Management.

Les compétences du Credit Manager

Pour effectuer toutes ces tâches, les entreprises et surtout les grands groupes qui recrutent pour ce type de poste, recherchent avant tout des compétences bien précises. Ces compétences renvoient à la fois à l’expertise du métier et à la capacité de travailler en équipe, avec d’autres services. Nous vous avons synthétisé les principales compétences recherchées :

- Communication efficace : Le Credit Manager doit être un communicant compétent, capable de sensibiliser la direction et les commerciaux à l’importance de la prévention des risques. Sa communication doit pouvoir concilier les objectifs commerciaux avec les exigences de sécurité financière.

- Compétences en négociation : Étant donné la nécessité de négocier avec les clients pour obtenir l’acceptation des conditions de paiement ou convaincre les mauvais payeurs, le Credit Manager doit être un excellent négociateur. Puisque ce sont surtout les grands groupes qui ont des Credit Manager, la maîtrise de l’anglais est aussi une nécessité dans la plupart des cas.

- Proactivité et rigueur: Une part de capacité à innover est parfois nécessaire pour imaginer de nouvelles solutions à de nouveaux défis en interne. Le Credit Management étant une discipline assez financière, la rigueur va de soi. Il faut savoir définir des politiques de crédit et de relance claires. Il faut donc une rigueur dans l’analyse des données sur les comportements de paiement et des litiges.

Quels secteurs recrutent le plus ?

En pratique, seules les grandes entreprises ont tendance à avoir recours de manière systématique aux services d’un credit manager. Généralement, ce sont les grands groupes avec plus de 500 salariés. Les sociétés qui dépendent beaucoup des échanges avec des fournisseurs externe et qui sont on grand volume de flux financiers recrutent le plus. On peut penser aux entreprises dans l’import/export, dans le secteur de l’énergie ou de l’assurance. Ces entreprises sont souvent d’excellentes sources d’opportunités pour ce poste.

Les études et le salaire d’un Credit Manager

Ce ne sont que des informations en plus, mais le salaire moyen d’un Credit Manager basé à Paris est d’environ 51 000€ bruts selon Glassdoor. Le salaire type varie généralement entre 46 000€ et 65 000€ bruts toujours selon Glassdoor.

En termes d’études, plusieurs voies sont possibles et des mobilités internes permettent d’évoluer vers ce poste. Généralement, un Credit Manager fait des études à un niveau bac +5, jusqu’à leur Master tout en se spécialisant dans la finance, la comptabilité et/ou la gestion.

Conclusion

En conclusion, nous avons examiné en détail le rôle crucial et les outils indispensables du Credit Manager dans la gestion des risques financiers des entreprises. C’est un rôle que l’on retrouve de plus en plus dans les grands groupes et qui travaillent avec d’autres postes similaires : Treasury Manager, Responsable de Trésorerie, Responsable de paie. Avizo continuera à analyser les synergies qui existent entre ces métiers dans les prochains articles.