Prévision de trésorerie: définition, conseils et enjeux

Face aux turbulences économiques et aux changements réglementaires survenus depuis la crise du COVID-19, la maîtrise de la prévision de trésorerie est plus que jamais cruciale pour les DAF. Cet article offre un guide complet sur cette compétence essentielle, abordant les méthodes actuelles, les limites d’outils comme Excel, et introduisant des solutions plus adaptées à l’ère actuelle. Des stratégies pratiques et un exemple concret vous aideront à mieux saisir les enjeux de la prévision de trésorerie.

Prévision de trésorerie : définition

Définition générale

La prévision de trésorerie, essentielle dans la gestion des PME et TPE, consiste à prédire et planifier les flux de trésorerie. Elle s’appuie sur un plan détaillé qui trace les recettes et les dépenses mensuelles, incluant les aspects tels que la TVA. Ce processus stratégique permet d’anticiper les variations financières et de prendre des décisions éclairées. Elle inclut l’utilisation de supports variés selon l’entreprise, mais une méthodologie commune et des meilleures pratiques demeurent pour garantir une prévision efficace. Nous allons notamment les décrypter dans cet article pour avoir la meilleur approche possible.

Le tableau de trésorerie mensuel, premier format de cette prévision

Le premier format s’inscrit dans une stratégie court-terme: c’est le tableau de trésorerie mensuel. Il offre une analyse mensuelle des flux de trésorerie. Ce plan détaille ainsi les recettes et les dépenses mois par mois, y compris les encaissements tels que les revenus de ventes, les apports en capital, et les remboursements fiscaux, ainsi que les décaissements comprenant les investissements, les achats et les frais généraux.

Il est essentiel pour suivre ces flux financiers, en tenant compte des particularités telles que les délais de paiement et les variations de TVA. Pour effectuer ce tableau de trésorerie mensuel ou même tout autre type de prévisions, il faut donc bien savoir catégoriser et recenser tous les encaissements et décaissements de l’entreprise.

Le plan de trésorerie prévisionnel, un format plus complet

L’autre format de la prévision de trésorerie est plus global et il se fait pour avoir une vision sur le long terme. Il s’agit du plan de trésorerie prévisionnel, qui est en réalité un tableau de bord à part entière. Le plan de trésorerie prévisionnel est un outil financier essentiel qui permet aux entreprises de prévoir et de gérer leurs flux de trésorerie.

Ce plan détaillé est crucial pour anticiper les charges et les revenus futurs, y compris les coûts fixes tels que le loyer et les assurances, ainsi que les encaissements et décaissements prévisionnels. Véritable tableau de bord financier, il est utilisé par les DAF pour simuler différents scénarios et leurs impacts sur la trésorerie.

Ce plan s’intègre dans la préparation des états financiers prévisionnels, notamment le compte de résultat qui mesure la création de richesse, le bilan prévisionnel qui reflète le patrimoine de l’entreprise, et le plan de trésorerie lui-même. Cette approche complète permet de mieux visualiser l’équilibre financier de l’entreprise, d’anticiper les besoins ou flux futurs en trésorerie et de prendre des décisions stratégiques avisées pour assurer la croissance de l’entreprise.

Les enjeux de la prévision de trésorerie

La prévision de trésorerie est cruciale pour la gestion financière d’une entreprise, avec des enjeux distincts selon la durée visée :

- À Court Terme :

- Assurer le paiement des échéances et des fournisseurs;

- Ajuster le financement des créances et les escomptes;

- Activer les financements autorisés pour répondre aux besoins immédiats.

- À Moyen et Long Terme :

- Minimiser les coûts de financement en optant pour une gestion de trésorerie optimisée;

- Améliorer la communication financière auprès des investisseurs;

- Respecter les engagements bancaires et obtenir de meilleures conditions de financement;

- Justifier les besoins internes de financement dans un groupe;

- Planifier stratégiquement pour des fusions, acquisitions ou cessions.

Que ce soit sur la courte ou longue durée, les principales raisons d’établir un tableau prévisionnel de trésorerie s’articulent autour de la réactivité face aux difficultés comme les crises économiques ou les changements réglementaires. L’autre raison est d’évaluer la capacité d’investissement, en déterminant la possibilité de financer de nouveaux projets selon différents scénarios.

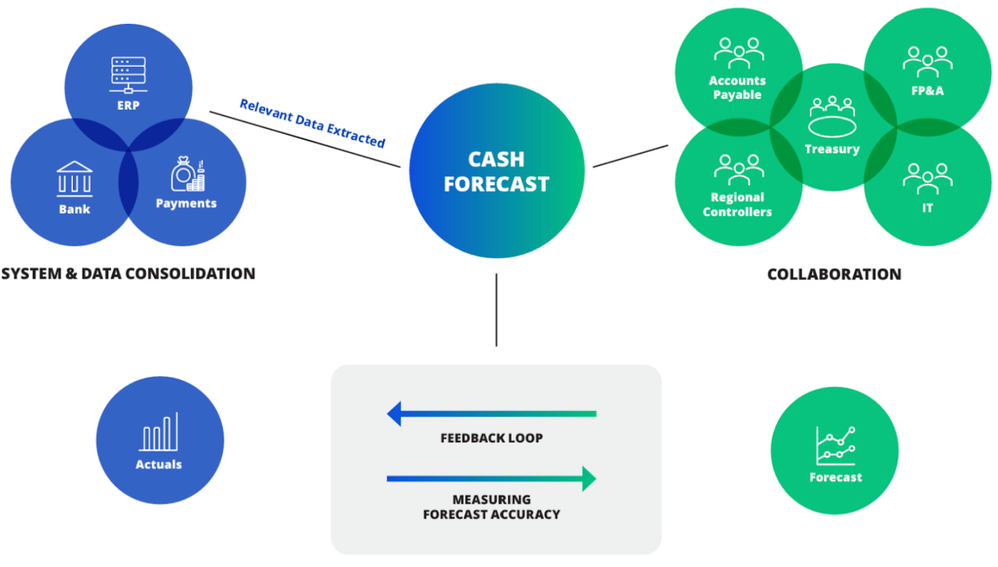

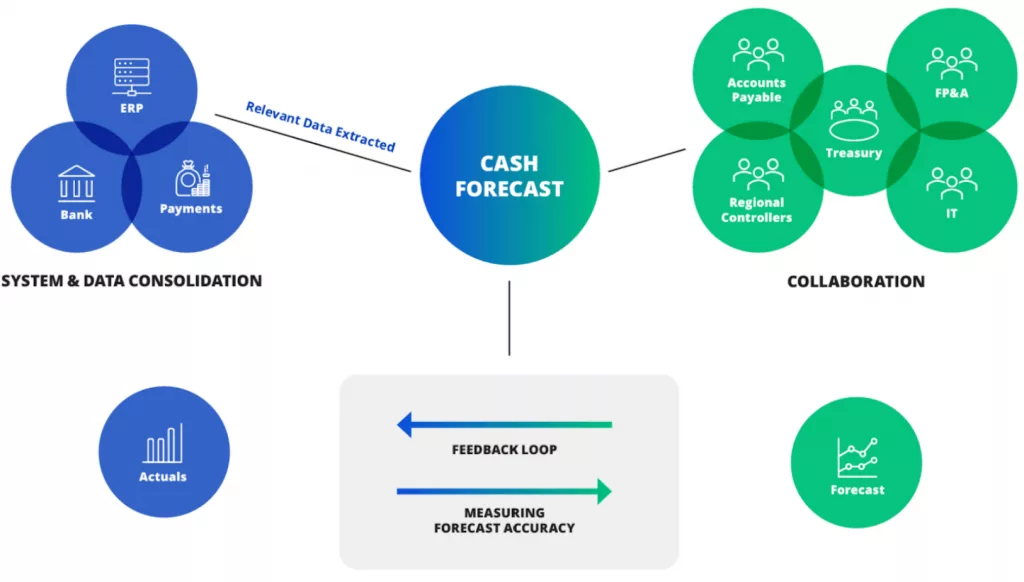

Les interlocuteurs sont donc nombreux lorsqu’il faut réaliser une prévision efficace. Notre partenaire Kyriba, qui a mis en avant l’importance de cette prévision dans cet article, a également réalisé un schéma synthétique qui permet de saisir rapidement les enjeux.

Cette prévision régulière et approfondie de la trésorerie permet donc aux entreprises de naviguer avec assurance dans un environnement commercial dynamique et parfois imprévisible. Il reste cependant à déterminer l’approche à utiliser pour faire sa prévision de trésorerie…

Les deux approches pour effectuer sa prévision de trésorerie

La méthode directe

L’approche directe, souvent utilisée pour les prévisions de trésorerie à court et moyen terme (6 mois maximum), implique la création d’un simple tableau de trésorerie détaillant les encaissements et décaissements. Cette méthode permet une vision claire du besoin de financement et facilite la prise de décisions stratégiques en matière de placement et de financement.

Elle est idéale pour des prévisions “glissantes” ou rolling forecast, généralement sur un cycle de 13 semaines, offrant des prévisions actualisées et réalistes. Généralement, le DAF s’en occupe et le but est d’inclure les autres acteurs de l’entreprise (équipes commerciales pour les prévision de ventes, les filiales si l’entreprise est un grand groupe, les experts comptables externalisés etc.). Cela permet ainsi d’inculquer une culture cash avec le fameux “Cash is King” à court terme et au sein de toute l’entreprise.

La méthode indirecte

L’approche indirecte de la prévision de trésorerie se base sur des éléments comptables pour les prévisions à long terme, comme les prévisions annuelles et triennales. Elle implique l’utilisation d’un tableau de flux de trésorerie pour suivre les variations de bilan et les indicateurs clés tels que le BFR. Cette méthode permet une analyse approfondie des variations financières et est essentielle pour planifier la dette annuelle et son évolution. Elle requiert une expertise en contrôle de gestion et s’actualise régulièrement pour rester alignée avec la stratégie de l’entreprise.

L’approche indirecte, en plus de permettre une planification sur la durée, offre donc un suivi des indicateurs clés tels que les rotations de stocks, le Days of Sales Outstanding (DSO), Days of Purchasing Outstanding (DPO) et le Return On Capital Employed (ROCE). Cette méthode est dynamique, s’actualisant selon les besoins pour des données toujours pertinentes, aidant ainsi à vérifier l’alignement de la trésorerie avec la stratégie globale de l’entreprise.

Peu importe la méthode choisie, nous avons synthétisé pour vous nos meilleurs conseils pour une prévision efficace dans la suite de l’article.

Conseils pour réaliser un plan de trésorerie efficace

Utiliser Excel pour sa prévision de trésorerie, une fausse bonne idée?

Commençons par quelques statistiques et études. Deloitte affirme que 70 % des entreprises utilisent Excel pour les données et les processus sensibles. C’est donc un outil dont l’utilisation est assez généralisée. Réaliser des plan de trésorerie prévisionnel sur Excel par exemple rend les feuilles de calcul plus complexes en termes de données saisies et de formules.

Cependant, des recherches menées par plusieurs institutions révèlent des taux d’erreur élevés dans les feuilles de calcul Excel.

- Selon une étude de l’Université d’Hawaï, environ 88 % des feuilles de calcul présentent des erreurs.

- Coopers et Lybrand ont trouvé que 90 % des feuilles de calcul de plus de 150 lignes comportaient des erreurs.

Ces statistiques soulignent la vulnérabilité des feuilles de calcul Excel à des erreurs, en particulier dans des documents complexes.

Alors, que faut-il retenir ?

Excel est très pratique et n’engendre pas de charge dédiée pour les premières phases de développement de l’entreprise. Mais comme le souligne de nombreuses études, il peut devenir une contrainte pour la croissance en raison de ses limites en termes de précision et de sa capacité à gérer des données complexes qui doivent être mises à jour fréquemment.

Les points d’attention lors de la réalisation d’un tableau de trésorerie

Lors des prévisions de votre trésorerie, considérez ces données clés :

- Délai de Paiement Moyen : Basez vos évaluations de charges et produits sur le délai de paiement moyen. Une mauvaise prise en compte de ce point peut jouer en votre défaveur puisque cela influence directement les flux d’encaissements et de décaissements.

- Montants TTC : Incluez toujours les montants toutes taxes comprises, pas hors taxes.

- Crédits de TVA : N’oubliez pas d’inclure les remboursements de crédit de TVA le cas échéant.

- Cotisations du Dirigeant TNS : Calculez-les sur la rémunération des deux années précédentes, puis ajustez avec un solde.

- Impôt sur les Sociétés : Tenez compte des acomptes basés sur les résultats de l’année précédente, suivis d’un solde.

- Validation par un Expert-Comptable : En cas d’incertitude, il est recommandé de faire valider votre plan de trésorerie par un expert-comptable pour une plus grande fiabilité.

Les outils pour une gestion simplifiée

Pour remédier aux limites d’Excel, de nombreux dirigeants et DAF se tournent vers des logiciels de gestion de trésorerie plus avancés. Ces solutions offrent une série d’avantages notables : elles automatisent les entrées de données, réduisant ainsi le temps passé et minimisant les erreurs, tout en diminuant la charge de travail et les coûts.

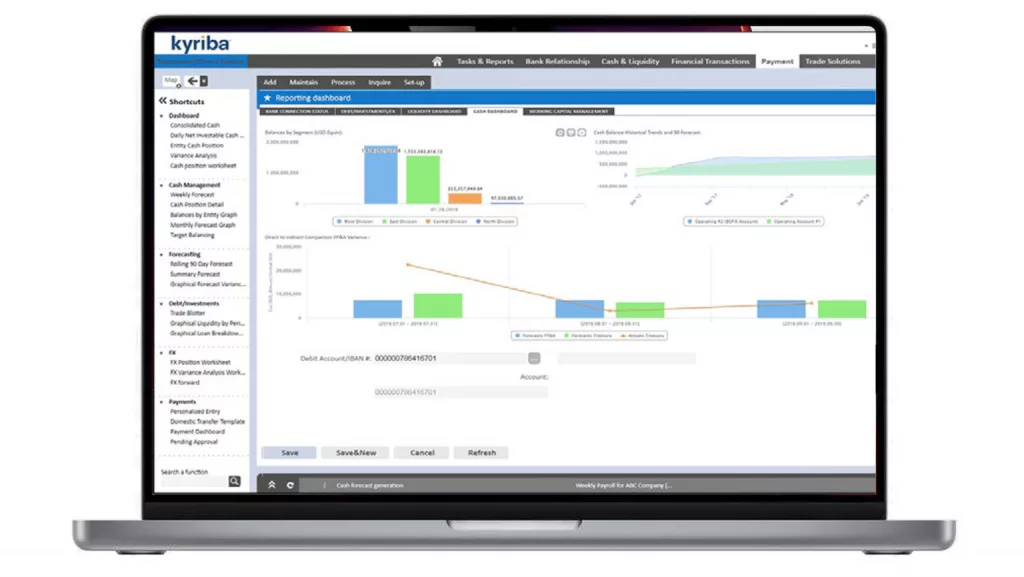

Ces logiciels permettent également une meilleure projection financière grâce à l’analyse de scénarios variés et améliorent la collaboration au sein des équipes financières. Vous présenter tous les atouts et inconvénients des logiciels de trésorerie allongerait cet article, mais nous avons réalisé une analyse comparative des meilleurs logiciels sur le marché en ce moment dans notre article “Le Top 5 des logiciels de trésorerie”.

Voici par exemple à quoi ressemble un dashboard d’un logiciel de trésorerie comme Kyriba:

Un exemple concret d’une prévision de trésorerie

Maintenant que nous avons vu la méthodologie et les différentes manières de réaliser une prévision de trésorerie, regardons comment cela se concrétise avec un exemple très simple. Nous allons considérer qu’il s’agit d’une prévision de trésorerie pour une PME réalisée sur Google Sheets. Le but de cette prévision étant d’avoir une visibilité sur le court ou moyen terme.

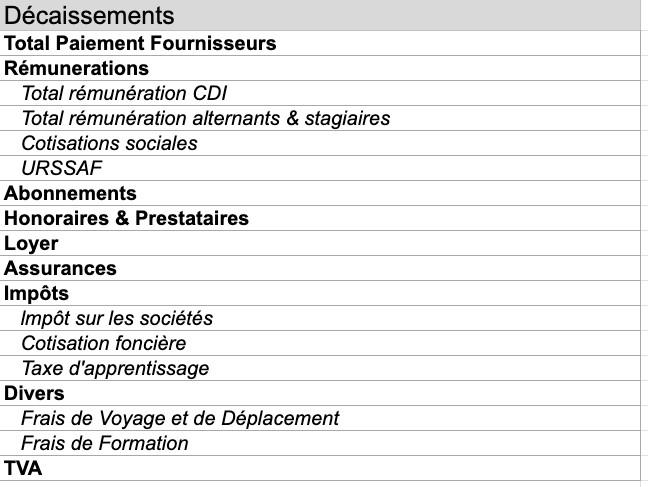

La première étape consiste à lister tous les décaissements de l’entreprise sur une période pré-définie (mensuelle ou trimestrielle par exemple). Nous pouvons noter ces décaissements qui sont fréquents:

- Achats et Dettes Fournisseurs : Paiements pour les biens et services acquis;

- Rémunérations : Salaires, y compris les indemnités de gestion;

- Charges Sociales et Patronales : Contributions à l’URSSAF, mutuelles, et autres avantages sociaux;

- Règlement d’Intérêts : Remboursements de prêts et frais financiers associés;

- Frais Liés aux Locaux : Loyer, électricité, eau, et autres charges locatives;

- Abonnements : Coûts pour les services internet, mobiles, et logiciels;

- Impôts : Impôt sur les sociétés, taxes diverses et TVA;

- Marketing et Communication : Dépenses publicitaires et promotionnelles;

- Prestations de Services : Honoraires d’experts comptables, avocats, et autres consultants;

- Amortissements : Comptabilisation de la dépréciation des actifs de l’entreprise sur une période donnée;

- Dépenses Diverses : Remboursements clients, cadeaux, fournitures, et frais de déplacement, honoraires pour des services juridiques ou de consultants spécialisés…

Voici à quoi pourrait ressembler votre fichier Excel à compléter:

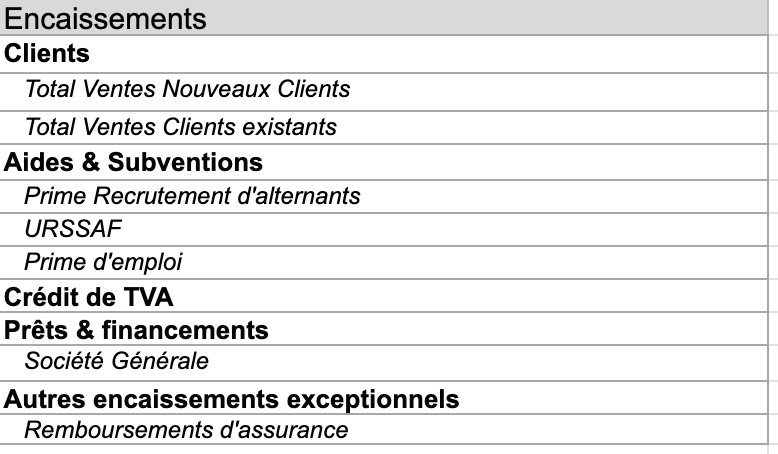

La seconde étape consiste à lister tous les encaissements sur la période donnée. Pour ne pas oublier d’encaissements, vous pouvez vous aider de cette liste:

- Facturation Clients : Revenus générés par la vente de biens ou services.

- Financements Divers : Inclut les emprunts bancaires, les apports personnels et les levées de fonds.

- Subventions et Aides : Comprend les aides de l’URSSAF, les primes d’emploi et diverses subventions sectorielles.

- Crédit de TVA : Applicable si la TVA déductible excède la TVA collectée.

- Recouvrements de créances clients : En plus de la facturation, pensez aux montants récupérés sur les créances en souffrance.

- Revenus d’investissement : Dividendes ou intérêts reçus sur des placements financiers.

- Ventes d’actifs : Si vous prévoyez de vendre du matériel, des véhicules, des bâtiments ou d’autres actifs.

- Remboursements d’assurance : En cas de polices d’assurance qui peuvent donner lieu à des remboursements.

- Autres revenus exceptionnels : Toute autre source de revenu non régulière mais possible, comme les indemnités, les remboursements, les aides exceptionnelles.

Dans votre fichier Excel, nous aurons donc par exemple cela :

Et après ? Vous n’avez plus qu’à compléter votre fichier Excel (en prenant bien en compte les points de vigilance évoqués précédemment) et à soustraire aux encaissements les décaissements comme le stipule l’approche directe. Des modèles Excel plus complets et en libre accès existent également sur Internet et vous permettront d’avoir plus rapidement votre tableau de trésorerie.

Conclusion

Réaliser un plan trésorerie prévisionnel est une mission parmi tant d’autres pour les DAF, mais indispensable afin de faire face avec réactivité aux difficultés telles que les crises économiques ou les changements réglementaires. L’utilisation d’un logiciel dédié plutôt que des tableurs Excel évitera des erreurs humaines et fera finalement gagner du temps et de l’argent à l’entreprise. Pour assurer une démarche de gestion financière efficace, il existe d’autres indicateurs à calculer et surveiller, comme le ratio de solvabilité, le ratio de liquidité générale ou encore le besoin de fonds de roulement que nous avions déjà étudié dans notre article dédié.